デジタル証券/STの「アセット拡張」、ずーっと言われているけどボトルネックあるの?

こんにちは、プログラマブルな信頼を共創したい、Progmat(プログマ)の齊藤です。

5月、ベンチャーキャピタル(VC)やデジタル証券(ST)に関する話題が多く、いずれも現時点ではまだまだマニアックなトピックながら、なんとなく両トピックの認知度が上がっている感覚をもっているのは私だけでしょうか。

そんな中、2024年5月2日発信のプレスリリース「「スタートアップ投資促進WG」における「中間整理」の公表と「信託会計ルールWG」の新設について」の解説記事を、同時にnoteで公開していました。

https://note.com/embed/notes/n24e87085e737

前回記事では、「VCファンド×デジタル証券/ST化」に焦点を当てた一方、11,000字近い濃密な内容になったため、「アセット拡張全般にわたる論点」については別記事に譲ることとしていました。

今回の記事では、一例としての「VCファンドST」を題材としながら、2021年の”デジタル証券/ST元年”の頃からずーっといわれている「アセット拡張」を実現するために何が必要なのか?の一端について、紐解いていければと思います。

ということで、通算23回目の本記事のテーマは、

「デジタル証券/STの「アセット拡張」、ずーっと言われているけどボトルネックあるの?」です。

目次

- 前提(題材としての「VCファンドST」)

- 「会計/税務論点」の全体像/思考経路(ST化対象=ファンド持分の場合)

- 「組合等出資」処理の課題①:決算スケジュール問題

- 「組合等出資」処理の課題②:非現金収入の収益問題

- 「その他有価証券」処理の課題:時価情報取得問題

- WG見解と新たな課題

- 「組合等出資×時価評価益」処理の課題:非現金収入の収益問題(不可避…!)

- 解決の方向性と具体的なアクション

- 最後に

前提(題材としての「VCファンドST」)

今回解説する会計/税務論点の前提として、題材となる「VCファンドST」検討結果について端的に再掲します。(詳細は上記リンクから前回記事をご参照ください)

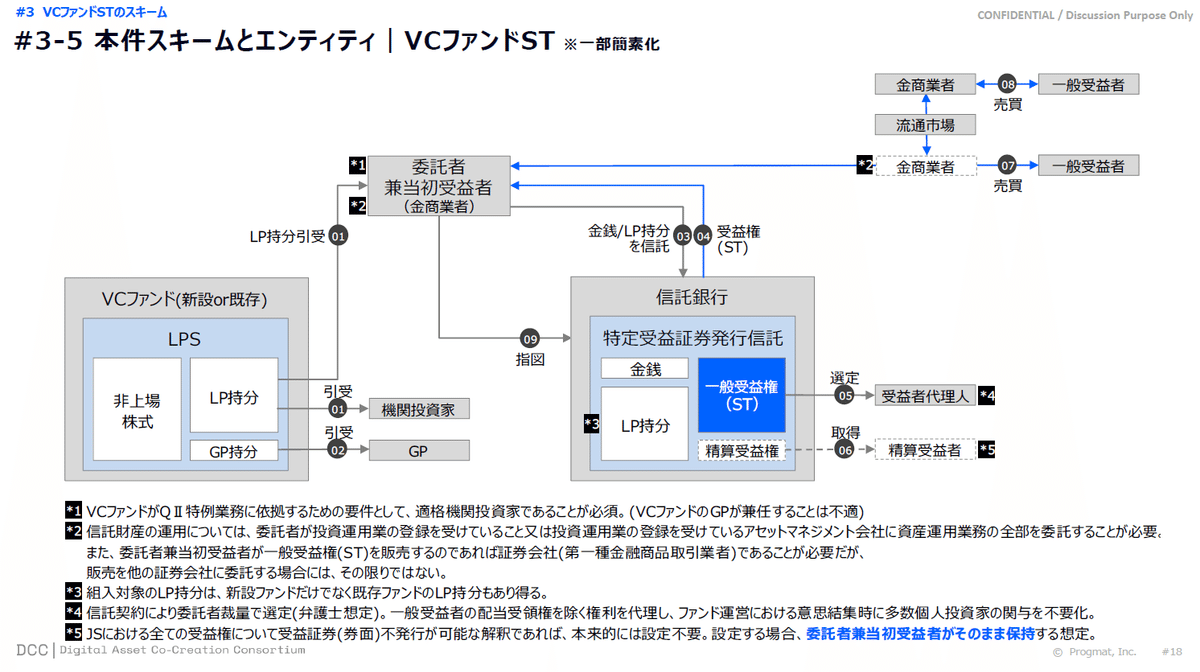

まず、スキーム全体像です。

会計/税務処理の検討において、ポイントとなる部分を抜粋します。

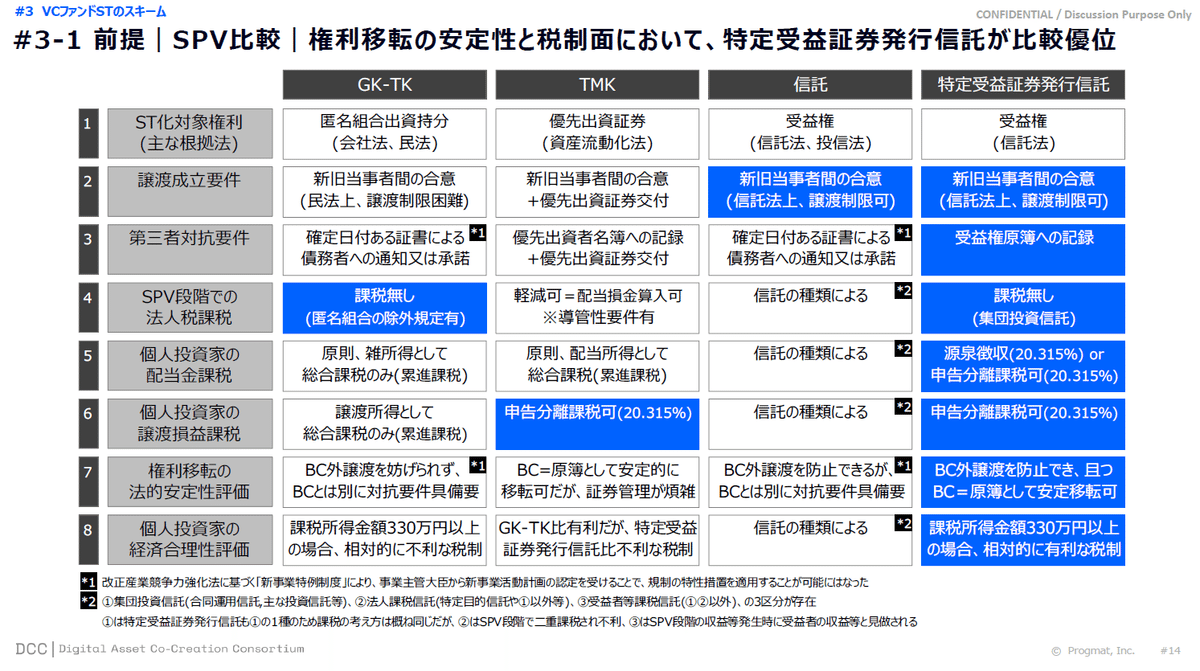

- デジタル証券/ST発行のSPV(*法的な器)は、「特定受益証券発行信託(以下、特定JS)」

- デジタル証券/ST化対象のアセット=「特定JS」のB/S借方(*バランスシート左側の「資産の部」)は、金銭+LP持分

- LP持分を介した出資先は、「投資事業有限責任組合(以下、LPS)」

- 「LPS」のB/S借方は、非上場株式

なかでも、後段の議論に最も重要な影響を与えるのが、SPVとして選択している「特定JS」です。

上記の図表でも明らかですが、現行の法律/税制下においてベストなSPVは「特定JS」一択である点は、前回記事でも詳しく解説したとおりです。

(逆に、「投資信託」を用いると極めて実現可能性が低くなることも解説しています)

よって、投資家の皆様や提供事業者にとってベストな商品と胸を張れるよう、SPV選択において妥協せず「特定JS」を利用するという点を前提に、検討を進めます。

「会計/税務論点」の全体像/思考経路(ST化対象=ファンド持分の場合)

それでは早速、本題である会計/税務の深淵な世界を紐解いていきます。

なお、本パート以降の内容は、VCファンドに限らずファンド持分のデジタル証券/ST化全般に共通して言える内容が多いです。

よくいわれる航空機等の動産や海外アセット等も、当該アセットを直接信託する場合もあれば、中間ビークルを挟んでその持分を信託することも考えらえるため、後者のパターンの場合はファンド持分に近い整理となります。

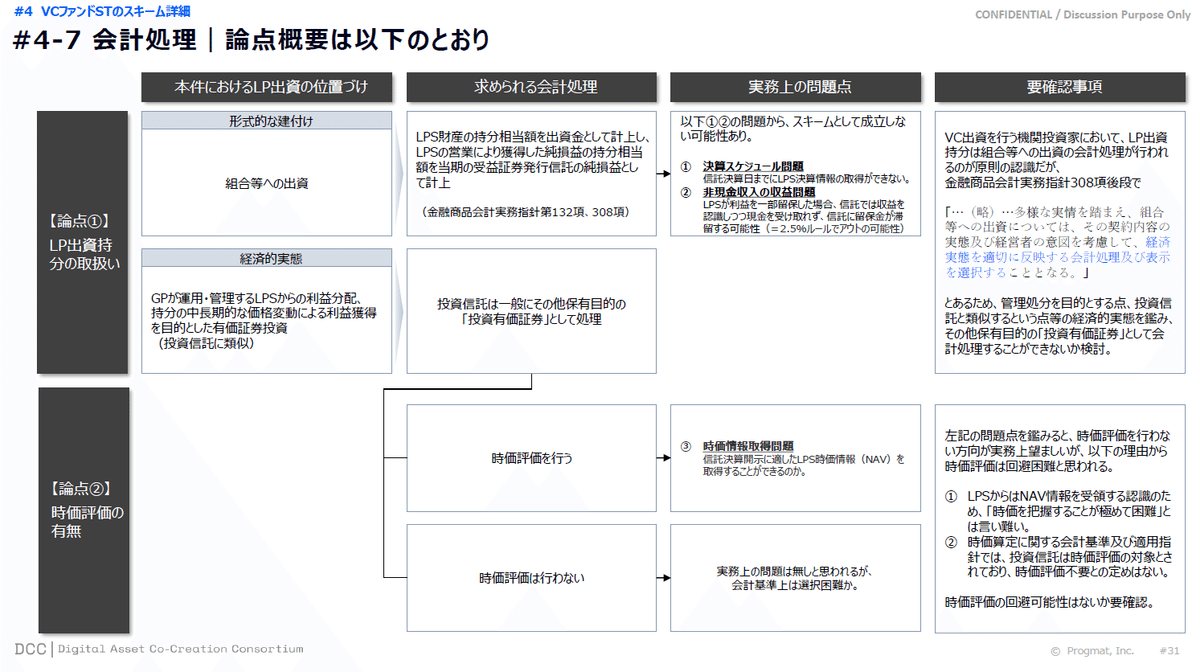

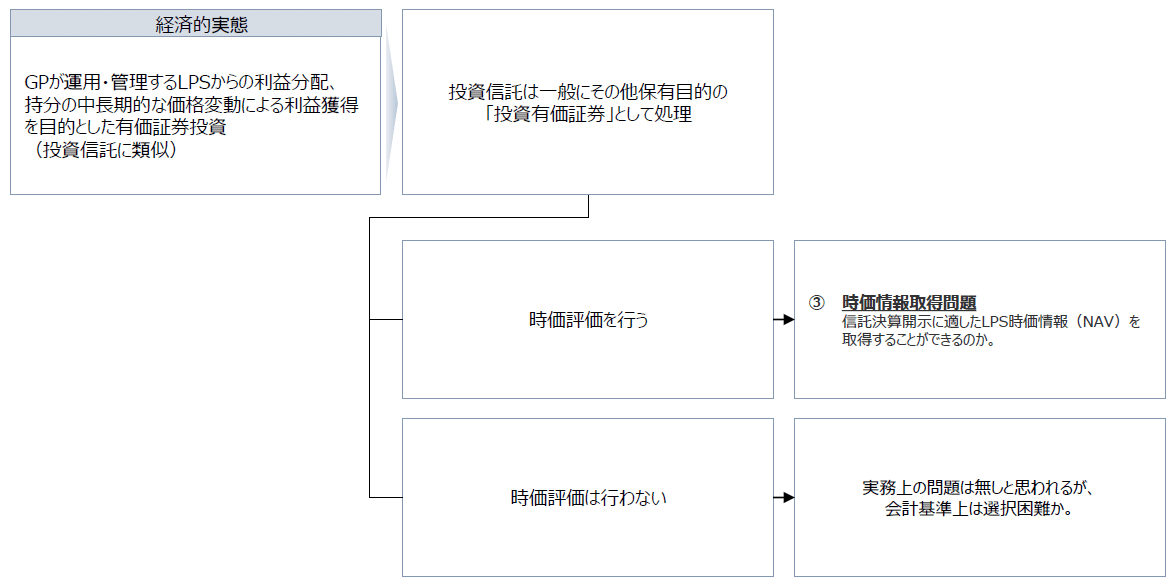

ということで、デジタル証券/ST化の対象アセットの1例であるLP持分について、処理方式と紐づく論点、それを基にした思考経路の全体像は以下のとおりです。

…字が小さぎて読めないと思いますので、上記図表の情報配置をなんとなく念頭に置いていただきつつ、順番に見ていきます。

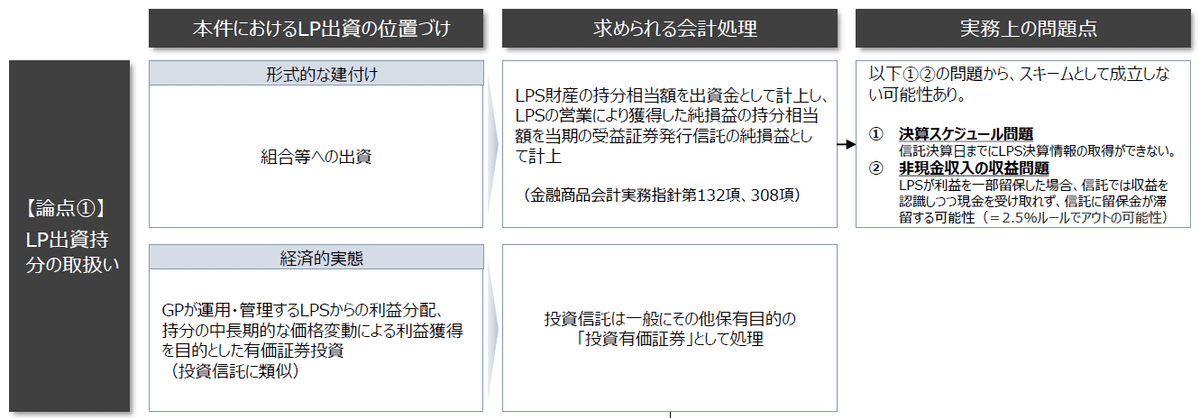

まず、LP持分について会計/税務処理上の取扱いを検討する必要があります。以下の2択が考えられます。

- シンプルに”形式的な建付け”に則る=「組合等への出資」

- LPS財産の持分相当額を、LP出資者としての「特定JS」側で「出資金」として資産計上

- LPSの営業により獲得した純損益の持分相当額を、LP出資者としての「特定JS」側の純損益として計上

- ”経済的実態”を勘案する=「投資信託に類似」

- 「その他有価証券」として処理

では次に、実務上どちらが望ましいか?の検討です。

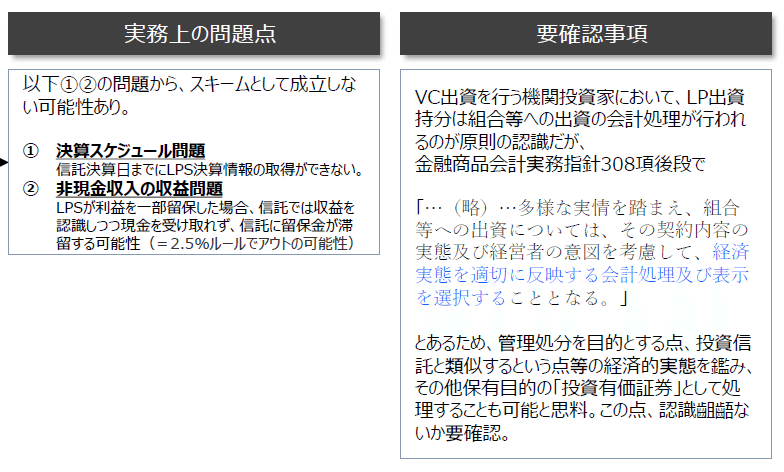

思考の流れに沿って説明すると、「組合等への出資」側の処理方式の場合、いくつか実務上の課題が生じそうです。(各課題の詳細は後述)

ということで、上記課題を回避して実現可能性を担保すべく、経済的実態を勘案した「その他保有目的有価証券」のパターンで処理できないか?と思考を進めます。

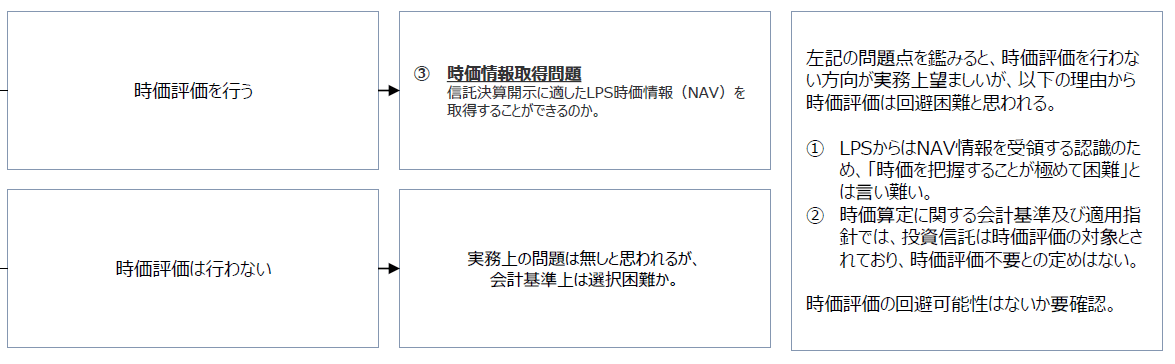

「その他有価証券」は、時価評価の要否/可否により、実務上の課題の有無が変わってきます。

時価評価を行う場合、実務上ワークするかどうかの検討を要します。

ということで、当該検討を要さず実現可能性を最も高めるパターンは、「その他有価証券×時価評価無し」です。

このパターンをとり得るか否かについて、会計基準や既存類似商品等との平仄の観点から確認をし、各分水嶺となるポイントについて”NG”となる都度、処理方式としては遡っていく、という考え方になります。

(「その他有価証券×時価評価無」NGなら→「その他有価証券×時価評価有」NGなら→「組合等出資」)

ここで、各処理方式選択時に検討を要する「実務上の問題」について、それぞれ解説します。

「組合等出資」処理の課題①:決算スケジュール問題

「組合等出資」の処理パターンの場合に生じる課題の1つが「決算スケジュール問題」です。

更に詳しい情報の続きは、noteの公開記事をご覧ください(↓)