ST/デジタル証券って、今どんな感じ?(ファクトまとめ)

こんにちは、プログラマブルな信頼を共創したい、Progmat(プログマ)の齊藤です。

第2回記事で「なんでトークン化するの?」を解説してからは、毎週「ステーブルコイン(SC)」編として解説してきました。

https://note.com/embed/notes/n810efe3f421b

第7回目の本記事から何回かにわたり(※)、

「セキュリティートークン(ST)/デジタル証券」編として解説します。

※プレスリリース等のイベント週では【速攻解説】編をお届けします

「ST/デジタル証券」編の初回にあたる今回は、

実際どんな感じの市場になってきたか、マクロな概観をファクトデータベースで俯瞰したいと思います。

目次

- 結論

- 既に、1,300億円市場

- アセットバック型STのAUMとは

- 市場の牽引役は、圧倒的に不動産ST

- 不動産ST拡大の歴史とポイント

- “不動産以外”のアクティブなSTは2件

- ST業界構造と進化の方向性

- 最後に…

結論

結論からいうと、こんな感じです☟

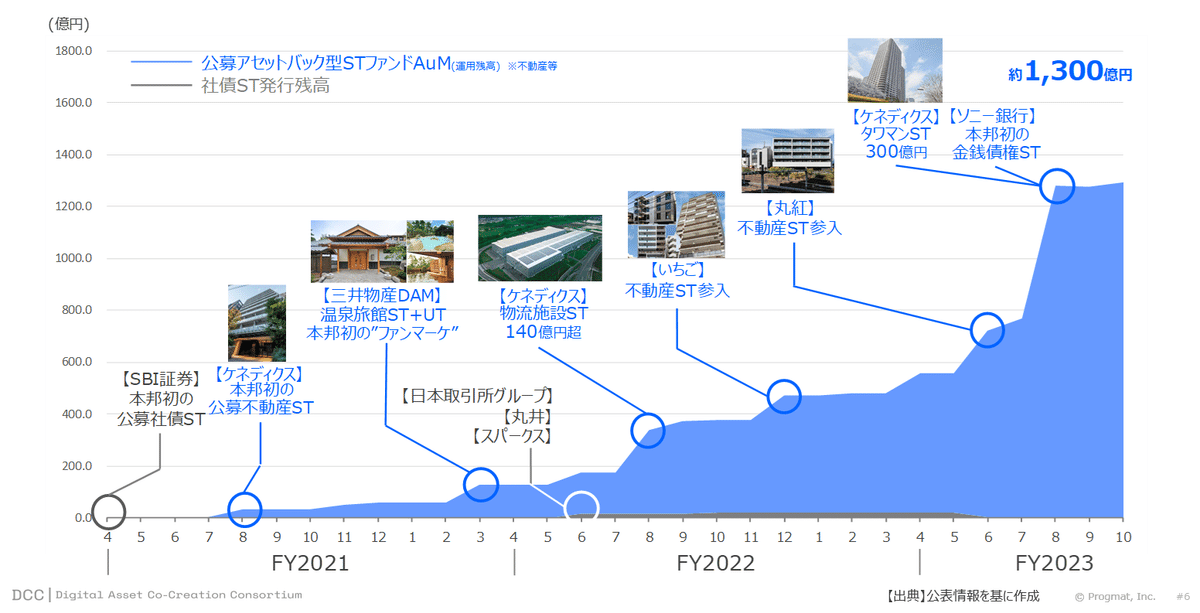

- 2023年11月13日時点で、既に1,300億円規模であること

- アクティブ案件は不動産STが21件、不動産以外が2件であること

- ST関係者は多岐にわたること

- なかでも当面は【ODX】(STセカンダリ集中取引市場)と【Progmat Coin】(SC発行管理基盤)の2点の動向が、市場インフラとしての進化の方向性であること

既に、1,300億円市場

順番にいきましょう。

まずはいつからどんな感じで伸びてきたかの概観について、こちらの図表をご覧ください。

対象とする”ST/デジタル証券”は、金融商品取引法(金商法)上の有価証券(電子記録移転有価証券表示権利等)です。

有価証券には、公募と私募の概念がありますが、

情報が広く公開されている公募案件のみとしています。

有価証券の種類はさまざまですが、公募のST/デジタル証券として実績があるのは、次の2種類です。

- アセットバック型ST

- 社債ST(デジタル社債)

市場規模の対象としている数字は、いずれも「残高」です。発行後、償還(終了)前の元本金額をカウントし、償還(終了)するとゼロになります。

各時点でアクティブな案件の金額のみ、ということです。

アセットバック型STの「残高」は、いわゆるAUM(運用資産残高)です。

アセットバック型STのAUMとは

アセットバック型STは、ざっくりいうと、

- 不動産や動産、金銭債権などのアセットを、

- 証券発行のための法的な器(特別目的事業体、Special Purpose Vehicle、SPV)に入れて、

- SPVに入れたアセットを裏付けにした証券(アセットバック証券)に関する権利を、

- 「電子情報処理組織(いわゆるブロックチェーン等の法的な言い方)」に表象して発行します。

1番〜3番までは、いわゆる”証券化”と同じです。

4番を「紙」で実施していれば「券面発行有価証券」、

4番を「ほふり(証券保管振替機構)の振替口座簿」で実施していれば「振替有価証券」、

4番を「電子情報処理組織(ブロックチェーン等)」で実施していれば「ST/デジタル証券」、

というイメージです。

(厳密な議論は、別途スキーム解説編で…)

アセットバック型STを発行体(SPV)を、

“アセットバック型STファンド”と呼ぶと、

このファンドは既存の証券化ファンドと同じく、いわゆるレバレッジをかけることがあります。

レバレッジをかけるとは、端的にいえばファンドにおいて一部ローンを調達することです。

なぜローンを調達して”レバレッジ(テコの原理)”をかけるかというと、

利回りを高めるため、です。

イメージはこんな感じです☟

(様々な要素を省いてシンプルにしています)

- 100億円の不動産を、ファンドに入れて証券化したい。(=100億円の調達が必要)

- この不動産の利回りは、5%。

- つまり、毎年5億円の不動産収益を生む。(100億円×5%)

- 全て証券の形で調達すると、この証券の利回りは、5%。(不動産収益5億円=配当5億円÷証券元本100億円)

- 全額を証券にするのではなく、半分の50億円をローンで調達し、残額を証券にする。

- このローンの返済利子は、2%。

- つまり、毎年1億円の利子を返済する。(ローン元本50億円×2%)

- 50億円をローンで調達した場合の配当可能額は、毎年4億円。(不動産収益5億円-ローン返済1億円=配当可能額4億円)

- この場合の証券の利回りは、8%。(配当4億円÷証券元本50億円)

- つまり、ローンを50%にすると、利回りが+3%。

というわけで、

一部のアセットバック型STファンドでは、

既存の証券化ファンドと同様に、一定のローンが入っています。

つまり、アセットバック型STファンドのAUMとは、

ファンドの運用残高

=裏付資産金額

=証券化(ST)元本+ローン元本

です。

市場の牽引役は、圧倒的に不動産ST

更に詳しい情報の続きは、noteの公開記事をご覧ください(↓)