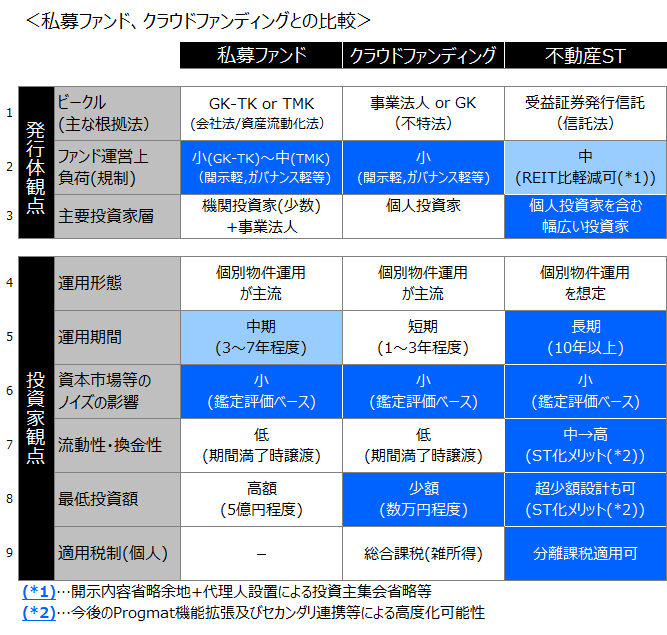

Progmat想定スキームによるセキュリティトークンと既存の投資商品との比較(不動産)

1. はじめに

こんにちは、ST研究コンソーシアム(以下、SRC)運営事務局です。

前回までの記事では、セキュリティトークン(以下、ST)の法的要件を整理の上、Progmat想定スキームについて説明し、STの発行、管理、取引における流出リスクや対応策等を紹介してきました。

STOを検討する際に考慮すべき論点と現実的な解決方法をご理解いただいたうえで、今回の記事からはより本質的に重要な、STOによってどのような新しい価値を発行体や投資家等の皆さまに提供できるのかという点を具体的に整理していきます。

今回は一例として、一般的に有望なSTO対象として語られる不動産を裏付資産としたST(以下、不動産ST)を前提に、その特徴を既存の投資商品との比較により明らかにしたいと思います。

なお、これまでの記事でお伝えしてきたとおり、譲渡の成立と第三者対抗要件の具備とがプラットフォーム上で完結しなければ取引安定性の担保と利便性を両立できない(記事リンク:セキュリティトークンに該当するための法的要件と検討ポイント)ことから、Progmatでは、そのような要件を満たしうる「受益証券発行信託を用いたST化」(記事リンク:セキュリティトークンによる不動産証券化のスキーム比較)を前提としています。本記事では、このようなスキームを便宜上「Progmatスキーム」と呼称します。

2. 不動産STと既存投資商品との比較における評価軸

比較評価を行うにあたり、評価項目を検討します。投資商品の供給側である発行体、需要側である投資家の双方にメリットが無ければ市場は成長しないため、それぞれの観点から項目を抽出します。

(1)発行体観点

発行体観点での評価軸の1点目として、ファンド運営にあたりどの程度の負荷がかかるかという点が挙げられます。それぞれの投資商品の根拠法と利用ビークルを整理し、その内容に基づきファンド運営上の負荷(課せられる規制)の程度を検証・評価します。ファンド運営上の負荷とはすなわち、投資家への情報開示の量、質、頻度や、設立するビークルのガバナンス構築対応等を指します。

評価軸の2点目として、ターゲットにできる投資家層の範囲の広さも重要な要素です。リーチ可能な投資家の範囲が広い、言い換えるとプロ投資家に加えて一般の投資家にもアクセスできるか、更にはこれまで必ずしも投資をしたことがない新たな投資家層にもリーチし得るかかどうかといった点を検証・評価します。

(2)投資家観点

投資家が投資商品を評価するための項目としてまず挙げられるのは、「リスク内容」です。価格の変動性だけでなく、流動性・換金性や運用形態もリスクを評価するための指標となります。マーケットの状況や自身の投資方針に合わせて簡単に換金できるのであれば、そうでない場合と比較しリスクを低減できていると評価できます。また、運用形態がポートフォリオ運用であり、複数のアセットタイプや多様な立地の不動産を運用している場合は、個別物件に纏わるリスクを分散できていると言えます。

流動性・換金性については高い方が望ましいですが、運用形態についてはポートフォリオ運用と個別物件運用のどちらが望ましいかは投資家の嗜好により判断が分かれるところです。個別物件運用は、リスク特性が対象物件の特性に大きく依存することとなりますが、投資家が自身で判断した不動産に投資できるという形態であり、また投資家自身が何に投資しているかがわかりやすく、不動産運用の手触り感があると言うこともできるでしょう。

次に、投資家観点の評価軸として「利回り水準」を挙げることができますが、これについては運用対象となる不動産の立地や築後経過年数等、個別事情によるところが大きく、スキームの比較で一概に検証することはできません。ただ、適用される税制については比較が可能です。同じ利回りであればより低い税率が適用される商品の方が税引き後収益の面で有利となります。

最後に、リスク・利回り以外の評価項目として、運用期間と最低投資額を挙げることができます。運用期間については、例えば高利回り商品であっても投資期間が極端に短ければ魅力に感じないといった投資判断に影響するものになります。最低投資額は、投資家から見たときの投資のしやすさに影響することであり、評価すべき事項と言えます。

3. 不動産STと既存投資商品との比較

ここまでで抽出した評価軸を踏まえ、不動産関連の既存投資商品と不動産STとの比較内容をまとめると、下表のとおりとなります。発行体観点、投資家観点から望ましいと判断される項目を青色で示しています。それでは、各投資商品の特徴をそれぞれ見ていきましょう。

(1)J-REIT

投資信託及び投資法人に関する法律(投信法)に基づき設立される投資法人をビークルとし、株式会社の株式に相当する投資口を発行することで投資家から資金を集め、資産運用会社に不動産の運用を委託するスキームのうち、東京証券取引所等に上場しているものを指します。

最も大きな特徴は、上場していることから投資口価格があり、いつでも換金可能という点です。流動性・換金性が非常に高く、また数万円から投資可能な商品設計であり、個人投資家を含む幅広い投資家によって利用されています。

一方で、発行体の観点から見たときに、上場商品として高いガバナンスが求められるため、情報開示、投資主総会運営、役員会等、ファンド運営上の負荷が非常に高いという点が挙げられます。また、投資家観点では、投資口価格が日々変動し、価格変動リスクに占める資本市場の影響が強いという性質があります。

(2)私募REIT

J-REITと同様に投信法に基づく投資法人をビークルとし、資産運用会社に不動産の運用を委託するスキームですが、上場はしていないものです。

上場していないことから、価格変動リスクに占める一時的な資本市場の影響は小さくなっています。J-REITと異なり市場取引による換金はできませんが、投資法人規約により投資主の請求によって投資口の払い戻しを行うことが可能となっており、一定の流動性・換金性を担保している点が特筆すべき点です。

J-REITと同様に情報開示、投資主総会運営、役員会等の対応は必要ではありますが、J-REITと比較すれば負荷は軽減されます。広く個人投資家に利用されているものではなく機関投資家による投資が多く、最低投資金額も1億円程度と、高額となっています。

(3)私募ファンド

主としてGK-TKスキームやTMKスキームを用いて、機関投資家や事業法人から資金を集め、不動産を運用するスキームです。ビークルは、GK-TKスキームであれば会社法に基づく合同会社、TMKスキームであれば資産流動化法に基づく特定目的会社となります。なお、これらのスキームについては過去の記事(セキュリティトークンによる不動産証券化のスキーム比較)も併せてご参照ください。

私募REITと同様に上場していないことから価格変動リスクに占める資本市場の影響が小さいという特徴は共通していますが、一般的に投資家に対する出資の払い戻しの取り決めはないため、流動性・換金性は低いものが多いでしょう。また、ポートフォリオ運用ではなく個別物件運用が主流となっており、運用期間が無期限ではなく、概ね3~7年程度という点でも違いが見られます。

J-REITや私募REITとの大きな違いは、ビークル・根拠法の違いによるファンド運営負荷が小さいことです。例えば合同会社をビークルとする場合、社員1名のみで設立可能であり、社員総会、取締役、監査役、会計監査人の設置や決算公告が不要であり、ファンド運営負荷は著しく軽減されるというメリットがあります。

(4)クラウドファンディング

不動産特定共同事業法(不特法)に基づく投資商品です。ビークルは、不動産特定共同事業の事業者としての許可を受けた不動産会社等の事業法人のほか、このような不動産特定共同事業者に不動産取引の全部を委託することを前提に、特例事業として合同会社等のSPVをビークルとなる場合もあります。

不特法でも、契約成立前書面の交付等、投資家保護のための情報開示規制について定めているものの、投信法等の規制と比較すればファンド運営負荷は小さいものとなっています。一般的に、個人投資家を対象として、個別物件運用による手触り感のある不動産投資の機会を数万円程度の小口商品として提供しています。

一方で、流動性・換金性が低く、運用期間も短いという性質があります。さらに、分離課税の適用が可能であるJ-REITと異なり、本スキームによる所得は税制上雑所得とされ、総合課税となります。分離課税の税率は住民税を含め一律20.315%ですが、総合課税の税率は5~45%の累進課税となるため、余資運用を行う個人投資家の多くのケースで不利な税率と言えるでしょう。

(5)Progmatスキームによる不動産ST

繰り返しの説明にはなりますが、信託法に基づく受益証券発行信託をビークルとし、DLTを活用してSTを発行するスキームです。このSTは、金商法第29条の2第1項第8号及び金商法内閣府令第6条の3に規定されている「電子記録移転有価証券表示権利等(以下、電有等)」に該当します。不動産を裏付資産とした電有等は2020年12月現在、本邦で発行されたことはないため、本記事での評価は当社想定によるものです。

個別物件運用を前提とした不動産STの場合、ポートフォリオ運用のJ-REITと比較して開示内容に省略の余地があること(当然に、個別商品毎に金融庁や財務局との協議は必要となります)や、受益者代理人を設置することで、投資家の中に多数の個人が含まる場合でも投資主集会等のガバナンス機構の設置は不要であること等から、J-REITほどのファンド運用負荷はかからないものと考えられます。他方で、柔軟にトランシェを分けることができるため、機関投資家や事業法人のみならず様々な個人投資家にも訴求する設計が可能です。

投資家観点から見た場合のメリットとして、金商法上の第1項有価証券に該当することからもわかるとおり、一定の流動性・換金性を持つと考えられます。少なくとも、既存の私募ファンドやクラウドファンディングよりも高い流動性・換金性が期待されるところです。現状、ST取引の市場が確立されておらず、初期的には金商業者の皆さまを介した投資家間売買等の形態が想定されるため、流動性・換金性を「中」と評価していますが、今後の外部市場との連携により、高い流動性・換金性を持つことが期待されます。(当社としても、この期待値を早期に現実のものにすべく、各ステークホルダーの皆さまと共に検討を進めています)

併せて、小口投資や長期運用の設計も可能であり、特定の条件を満たすことでJ-REITと同様に分離課税の適用も可能です。価格の変動性の観点では、上場せずに鑑定評価ベースでの取引となる場合、資本市場のボラティリティの影響が小さな個別不動産としてのリスク・リターン特性を有する商品と言えます。

4. まとめ

上記の通り、Progmatスキームによる不動産STを既存商品との比較で評価すると、J-REITが持つ、小口で高い流動性・換金性の商品を長期(無期限)に運用できるという強みと、クラウドファンディングが持つ、個別物件を対象とした、不動産のリスク・リターン特性を有する(価格変動リスクに占める資本市場の影響が小さい)小口商品を、ファンド運営負荷を抑えて発行できるという強みを兼ね備えたものになることが期待されます。

もしくは、別の表現をすれば、これまで機関投資家等にしか投資機会が与えられていなかった私募ファンドによる投資商品の特性に、小口化、高い流動性・換金性という性質を付与させたものであり、これにより個人投資家を含む幅広い投資家からの投資が期待されるものと言えます。個人投資家から、金商法の情報開示規制による高い透明性、個別不動産投資の手触り感等の本商品の特性が評価され、低い利回り水準での取引が受け入れられるのであれば、発行体の資金調達コスト低減に寄与します。

上記はあくまで想定であり、今後の検証により評価が見直されるかもしれませんが、発行体や投資家等の皆さまに新たな価値を提供できる可能性は十分にあるものと考えられます。

上記の強みを発揮できる商品設計とするべく、具体的な実務検証及び皆さまへの情報還元を継続し、皆さまのご検討の一助となればと考えております。個別のご質問やご相談事項がございましたら、共同検討をはじめとしたさまざまな枠組みがありますので、SRC事務局までお問合せください。

引き続き、SRC及びProgmatをよろしくお願いいたします。

ご留意事項

- 本稿に掲載の情報は執筆時点のものです。また、本稿は各種の信頼できると考えられる情報源から作成しておりますが、その正確性・完全性について株式会社Progmatが保証するものではありません。

- 本稿に掲載の情報を利用したことにより発生するいかなる費用または損害等について、株式会社Progmatは一切責任を負いません。

Digital Asset Co-Creation Consortium | Co-creation network for establishing STO