【速攻解説】カーボンクレジット×ステーブルコイン×海外連携!必要な情報全部まとめました(決定版)

こんにちは、プログラマブルな信頼を共創したい、Progmat(プログマ)の齊藤です。

2024年5月21日に、本年6件目のプレスリリースを発信しました。

タイトルは、「国産ステーブルコインのデジタルカーボンクレジット決済活用に向けた共同検討開始について(Joint study on the utilization of Japanese stablecoins for digital carbon credit settlements)」です。

News|【Progmat】デジタルアセットプラットフォームニュースリリースやトピックス、Progmatについて掲載された各種メディア記事さまざまな情報をご紹介します。progmat.co.jp

昨夜~今朝の日経新聞にも掲載された取り組みです。

ステーブルコインで排出枠取引を決済、三菱UFJ信託銀行など – 日本経済新聞三菱UFJ信託銀行はフィンテック企業などと組んで、温暖化ガスの排出枠を電子取引する際に、ブロックチェーン(分散型台帳)技術www.nikkei.com

プレスリリース等を実施したイベント週では、

情報解禁後いち早く正確に、背景と内容についてこちらのnoteで解説しています。

ということで、通算24回目の本記事のテーマは、

「【速攻解説】カーボンクレジット×ステーブルコイン×海外連携!必要な情報全部まとめました(決定版)」です。

目次

- 結論、最終的にはこんな感じ

- 前提①:ステーブルコイン(SC)の国内外動向って、どんな感じでしたっけ?

- 前提②:カーボンクレジットの国内外動向って、どんな感じでしたっけ?

- カーボンクレジットの定義

- 国内のカーボンクレジットを巡る動き(時系列)

- GX-ETSと東証カーボン・クレジット市場の関係性

- カーボンクレジットのサプライチェーンとグローバルな取り組み

- 「KlimaDAO」とは

- 今回の座組みで何を実現するの?

- フェーズ1:J-クレジット裏付トークンの発行+市場取扱

- フェーズ2:J-クレジット裏付トークン×SC決済=24/365取引

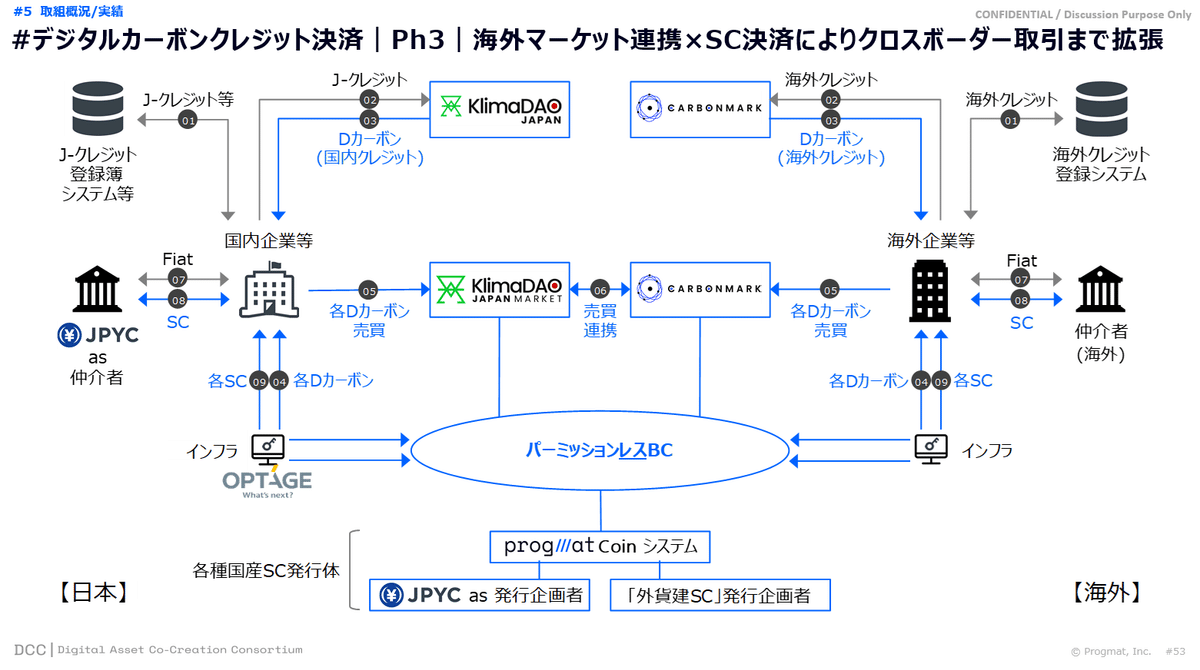

- フェーズ3:海外マーケット連携×SC決済=クロスボーダー取引

- 「RWAトークン化」文脈での位置づけは?

- 「慣性の法則」と「新興市場フォーカス」

- 「決済システムのグランドデザイン」における位置づけ

- おわりに

結論、最終的にはこんな感じ

結論、これです☟

それでは、上記の最終的な全体像を頭の片隅におきつつ、各論をご説明していきます。

前提①:ステーブルコイン(SC)の国内外動向って、どんな感じでしたっけ?

今回の取り組みの背景/前提として、最近はデジタル証券/ST関連の解説が続いていましたので、あらためてステーブルコイン(SC)の動向について振り返りたいと思います。

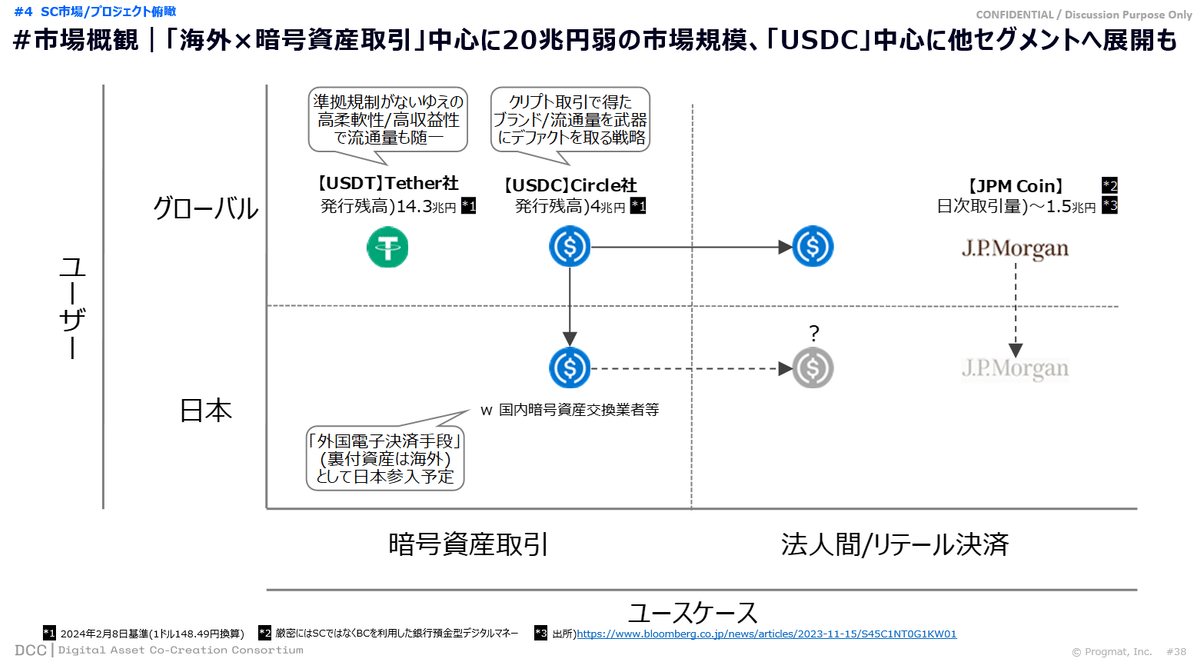

まずは海外市場を含めて俯瞰します。(数値は1Q前です)

ユーザー×ユースケースの切り口でセグメントを分けると、ざっくり以下のような状況と認識しています。

- 【USDT】|(発行体)Tether社

- 「グローバルユーザー×暗号資産取引」のセグメントにおける覇権継続

- 準拠規制がないゆえの高い柔軟性&収益性で、流通量も随一

- 上記強みの半面、AML/CFT等のコンプライアンス面の懸念から、日本市場への進出(改正資金決済法で一定要件満たしたSCしか持ち込めない)や、法人間/リテール決済での利用は想定しづらい

- 【USDC】|(発行体)Circle社

- 「グローバルユーザー×暗号資産取引」のセグメントにおいて、USDT比での規制対応/コンプライアンス面の確からしさを武器に、USDTに次ぐ地位としてブランド/流通量を維持

- 上記を活かし、日本市場への進出や、法人間/リテール決済へ展開し、デファクトを握る戦略

- 【JPM Coin】|(発行体)J.P.Morgan

- 「グローバルユーザー×法人間決済」のセグメントにおいて、J.P.Morgan法人口座保有企業へのサービスとして提供

- 日本企業においてJ.P.Morgan法人口座保有企業は限定的であり、日本市場においては現状影響僅少

- 正確を期すとステーブルコインというより、ブロックチェーンを使って動かす銀行預金型デジタルマネーの一環

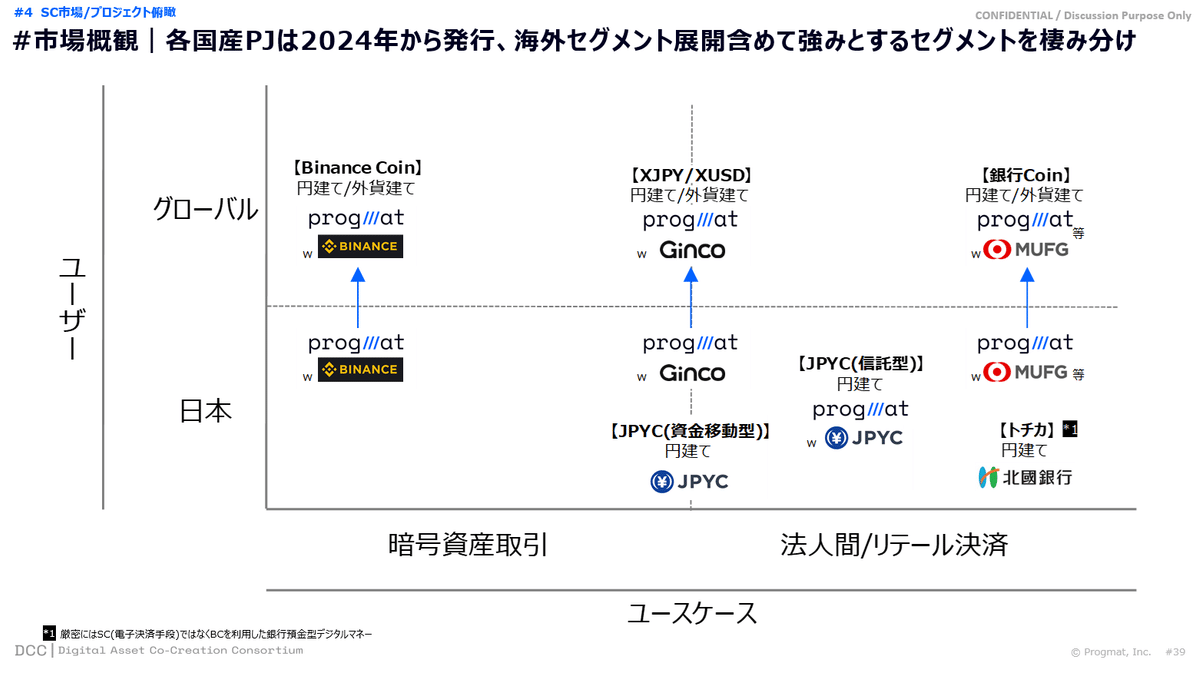

ということで、放っておくと「USDC」の日本市場進出でこの市場も外資系にインフラを押さえられてしまいそうなところ、SCに対応した法規制の施行に呼応した複数の”国産SCプロジェクト”により、日本市場のみならず海外市場を含めてうって出ようとしています。

ざっくりいうと、以下のような取り組みが情報公開されています。

- 【銀行Coin(仮)】|(発行体)複数銀行×三菱UFJ信託銀行×Progmat

- 円建てのみならず、米ドル等の外貨建てSCの発行も予定しており、国内のみならずグローバル市場の法人間/リテール決済のセグメントを中心に対応する想定

- 【Binance Coin(仮)】|(発行体)Binance×三菱UFJ信託銀行×Progmat

- 円建てのみならず、米ドル等の外貨建てSCの発行も予定しており、国内のみならずグローバル市場の暗号資産取引のセグメントから開始し、周辺セグメントへの展開を行う想定

- 【XJPY/XUSD】|(発行体)Ginco×三菱UFJ信託銀行×Progmat

- 円建てのみならず、米ドル等の外貨建てSCの発行も予定しており、国内外の暗号資産関連業者間決済のセグメントから開始し、周辺セグメントへの展開を行う想定

- 【JPYC(信託型)】|(発行体)JPYC社×三菱UFJ信託銀行×Progmat

- その名のとおり、円建てのみの想定

- 【JPYC(資金移動型)】との棲み分けは後述

- 【JPYC(資金移動型)】|(発行体)JPYC社

- その名のとおり、円建てのみの想定

- 【JPYC(信託型)】との棲み分けは後述

- 【トチカ】|(発行体)北國銀行

- 国内(の中でもまずは北陸地域中心)の法人間/リテール決済セグメントにおいて、北國銀行口座保有者へのサービスとして提供

- 正確を期すとステーブルコイン(電子決済手段)ではなく、ブロックチェーンを使って動かす銀行預金型デジタルマネーの一環(後述)

なぜ多くの国産SC銘柄の発行体は「×三菱UFJ信託銀行」となっていたり、【JPYC】に2つの類型があったりするのでしょうか?

”ステーブルコイン(電子決済手段)ではなく、ブロックチェーンを使って動かす銀行預金型デジタルマネー”とは、いったいどういうことでしょうか?

ということでスキーム解説の再掲です。

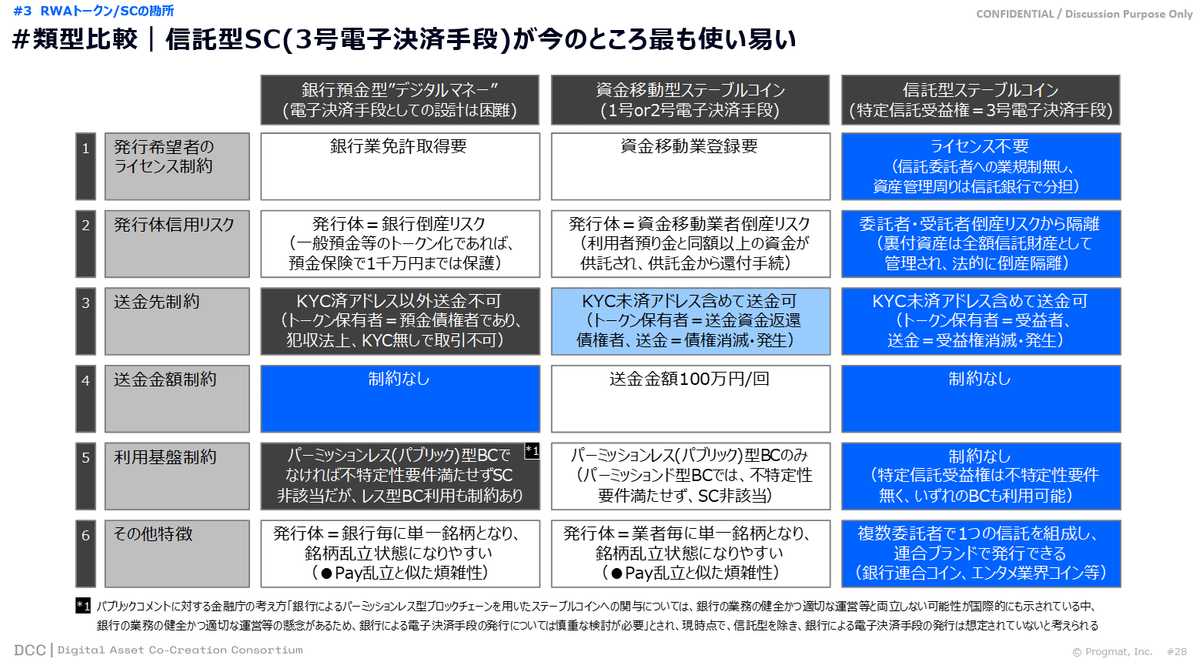

ざっくり振り返ると、以下のとおりです。

- 「銀行預金型SC(電子決済手段)」=送金先制約のないデジタルマネーは、現状実質NG

- 銀行が発行体になりえるのは、SC(電子決済手段)ではなく、KYC済アドレス以外送金不可等の制約を課した「銀行預金型デジタルマネー」のみ

- 「資金移動型SC(電子決済手段)」は、資金移動業者として送金金額制約がつき(100万円/回)、法人間の大口決済等には不向き

- 「信託型SC(電子決済手段)」は、送金先制約や送金金額制約がない(法的に最も柔軟)

SCスキーム論の詳細は過去にも解説していますので、適宜ご参照ください。

https://note.com/embed/notes/n1f7f6df36752

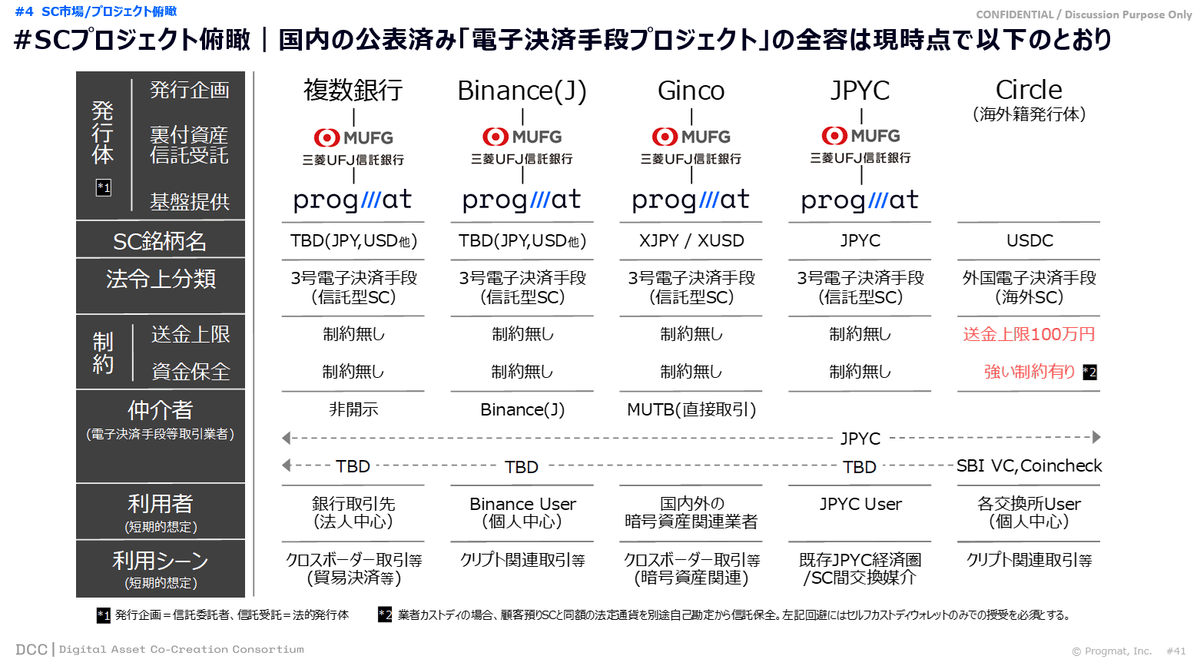

海外既存プロジェクトのうち、日本市場にも進出予定の【USDC】を含めた各SCプロジェクトを俯瞰/比較したのが次の図表でした。

前述のようなスキーム面の比較優位から、各国産SCプロジェクトは信託型SCスキームを前提とし、発行企画(信託委託者)ポジションのみが銘柄により変化し、信託受託や基盤提供ポジションは不変、という形です。

【USDC】のような海外SCは、改正資金決済法上「外国電子決済手段」と区分され、資金移動型SCと同様に送金金額制約(100万円/回)が課され、かつ当該銘柄を取り扱う国内SC仲介者(電子決済手段等取引業者、以下電取業者)に利用者保護目的の重い資金保全義務が課されます。

現時点で取扱予定を公表しているのが、①SBI VC Trade・②Coincheck・③JPYC社の3社ですが、法人間の実決済を担うというよりは、暗号資産関連取引を中心とした利用が想定され、その取扱いには相応の資本的な体力や取引形態の制約(顧客SCをカストディしない等)が必要になります。

海外SCをめぐる分析も過去に解説していますので、適宜ご参照ください。

https://note.com/embed/notes/nc6300985e883

ということで、【JPYC(信託型)】は、送金金額面の制約の無さを活かした大口の法人間決済に対応し、【JPYC(資金移動型)】は左記以外の小口/リテール決済を中心に対応することが想定されています。

また、【USDC】のくだりでも少し触れましたが、上記図表の仲介者(電取業者)の行に記載のとおり、JPYC社については電取業者として複数のSC銘柄を取扱い、複数SC交換所としてのビジネスも想定されています。

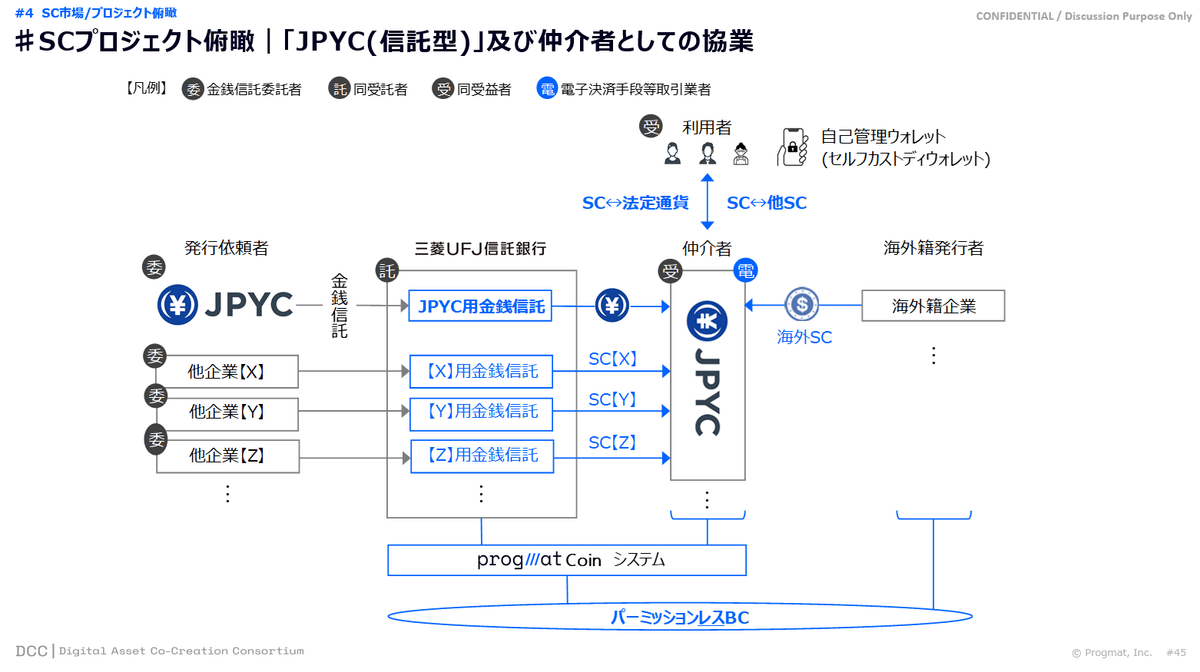

ここで、今回公開した協業において、重要な前提になるのが電取業者としてのJPYC社のビジネスモデルです。

- SC<>法定通貨、SC<>他SCの交換取引のみを取り扱う

- 顧客のSCをカストディしない(顧客から預託を受けるカストディアルウォレットを提供しない)

- つまり、電取業者としてのJPYC社を利用する顧客は、自己管理ウォレット(セルフカストディウォレット、アンホステッドウォレットともいう)での授受/管理が前提となる

JPYC社×Progmatの協業の詳細も過去に解説していますので、適宜ご参照ください。

https://note.com/embed/notes/nf6d1da39abb8

で、いつ各SCプロジェクトが発行されるのか?は、今回規制業種となった電取業者の金融庁登録が完了し、各SC銘柄の取扱手続等が完了し次第、という状況です。(デジタル証券/STのときもそうでしたが、規制法施行から業登録まではだいたい1年程度の期間を要するのが普通です)

前提②:カーボンクレジットの国内外動向って、どんな感じでしたっけ?

では次に、今回の発表においてSC決済の対象取引となるカーボンクレジットについて、そのエッセンスをまとめたいと思います。

更に詳しい情報の続きは、noteの公開記事をご覧ください(↓)