金融×トークナイゼーション融合の最前線-日本が牽引するために必要な“残課題”-(「web3ホワイトペーパー」に寄せて)

こんにちは、プログラマブルな信頼を共創したい、Progmat(プログマ)の齊藤です。

2024年も「web3ホワイトペーパー」が公開されました。

関係者の皆さま、タイトかつ多様な調整を要する一大仕事、まずは大変お疲れさまでした…!

「web3ホワイトペーパー」って何?という答えは、自民党の平先生のXポストが端的でわかりやすいので引用します。

自民党には、デジタル社会推進本部(平井卓也本部長)の下に、web3プロジェクトチーム(平座長、川崎秀人事務局長)とAIの進化と実装に関するプロジェクトチーム(平座長、小森事務局長)があり、私が座長を兼務することで、AIとweb3の進化と相互作用を俯瞰して見ている。議論は、デジタルツールも活用し、グローバルに行われ、マルチステークホルダーのエコシステムもまわっている。各PTは1年に1回、この時期にホワイトペーパーを発表し(平将明公式ウェブサイト参照)、政府各機関と連携しPDCAを回していく。また、適宜、緊急提言(税制改革、 AIセーフティインスティテュトなど)も行っている。

平先生のXポスト(https://x.com/TAIRAMASAAKI/status/1778938293608136837)

要は、毎年の政策/規制緩和等のアクションのインプットになり、一度「やる」といったことは「刈取」の対象になります。

「web3ホワイトペーパー」はこちらから参照/ダウンロード可能です☟

web3ホワイトペーパー ~ 新たなテクノロジーが社会基盤となる時代へ ~自民党デジタル社会推進本部web3プロジェクトチーム(平将明 PT座長)は4月12日、「web3ホワイトペーパー ~ 新たwww.taira-m.jp

この記事では、「web3ホワイトペーパー」にも反映いただいた「提言」について、その背景/考え方/今後の方向性について解説をしたいと思います。

ということで、通算20回目の本記事のテーマは「金融×トークナイゼーション融合の最前線-日本が牽引するために必要な“残課題”-(「web3ホワイトペーパー」に寄せて)」です。

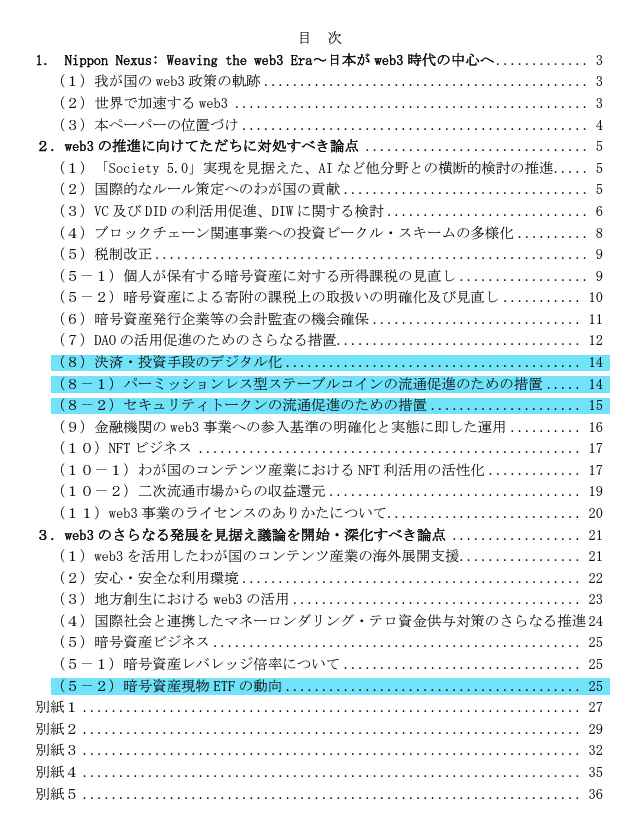

目次

- 総論

- 前提/背景思想(「トークン×金融」の近未来)

- 国産ステーブルコイン(SC)に係る規制緩和

- デジタル証券(ST)のNISA適用対象化

- 暗号資産ETFの解禁

- さいごに

総論

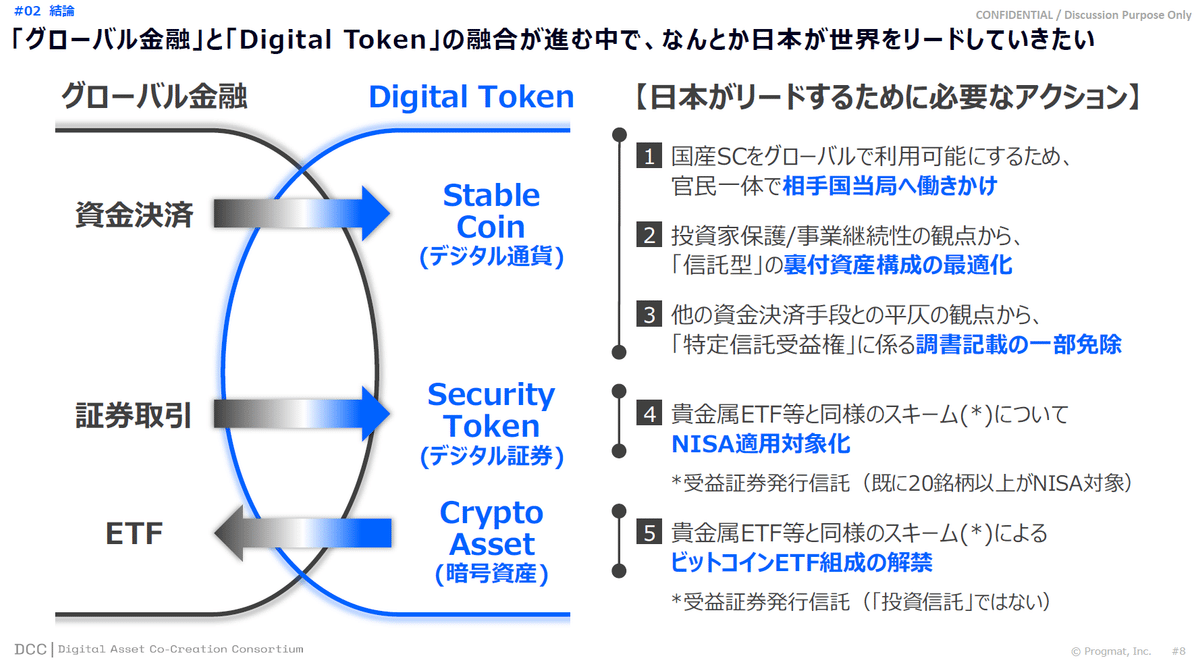

「Progmatの代表」かつ「三菱UFJ信託銀行の顧問」として提言させていただいた内容は以下のとおりでした。

- 【ステーブルコイン(SC)関連】

- ①国産SCをグローバルで利用可能にするため、官民一体で相手国当局へ働きかけ

- ②投資家保護/事業継続性の観点から、「信託型SC」の裏付資産構成の最適化

- ③他の資金決済手段との平仄の観点から、「特定信託受益権」に係る調書記載の一部免除

- 【デジタル証券(ST)関連】

- ④貴金属ETF等と同様のスキームについて「NISA適用対象化」

- 【暗号資産関連】

- ⑤貴金属ETF等と同様のスキームによる「ビットコインETF組成」の解禁

各提言について、足許の当局支援、税制改正要望、(その手前としての)「web3ホワイトペーパー」掲載、とそれぞれ反映/動き出しており、本記事のテーマである「web3ホワイトペーパー」に掲載された内容は以下のとおりです。

ということで、「web3ホワイトペーパー」に反映いただいた論点(②④⑤)の解説が、本記事の対象です。

前提/背景思想(「トークン×金融」の近未来)

前提として、これらの提言は突然思いついたものではありません。

2024年の年始でnoteでも投稿した「トークン×金融の近未来」という未来像に向かって、必要な「通過点」の1つです。

2024年内で実現すること、或いは意志

さて、RWAトークンと暗号資産について、それぞれ“近未来”がどうなりそうかと、構造上キープレーヤーが金融機関、特に信託銀行になりそうだ、という点を確認してきました。

本記事の最後に、「それで、2024年に”近未来”はどこまで実現しそうなの?」について具体的に述べたいと思います。

①「ST案件の市場規模が、2,550億円〜3,550億円まで到達し、世界No.1規模になる」

②「複数の”国産SC”プロジェクト(円建て/ドル建て)の市場投入/流通が開始される」

③「ST流通市場(START)本格稼働後、SCを利用とした決済制度の高度化(DVP)が本格検討される」

④「暗号資産×管理型信託(by 信託銀行)がいよいよ始まる」

⑤「信託銀行による暗号資産ETF=”運用型信託”解禁について、議論が進む?」

齊藤の年頭所感的note(https://note.com/tatsu_s123/n/nd7dd5de5983b)

https://note.com/embed/notes/nd7dd5de5983b

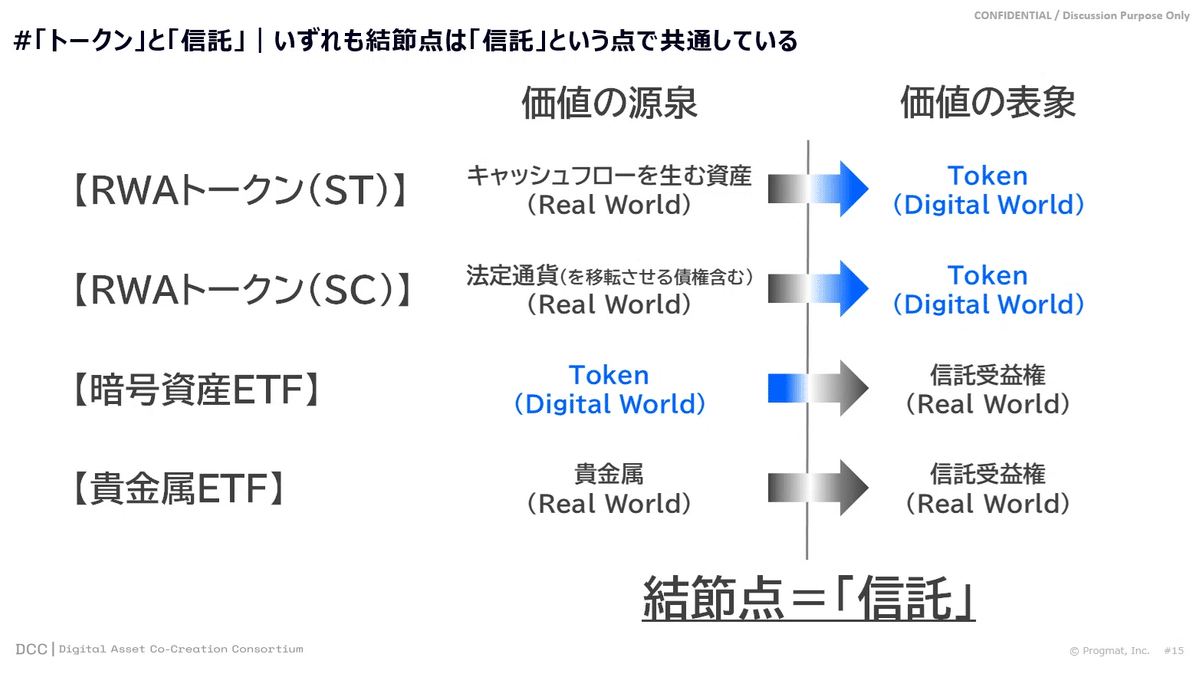

なぜ、ここまで踏み込んで宣言/提言しているのか?というと、これらを実現するうえで重要な結節点が「信託」という点で共通しているため、「信託側ナレッジ」と「トークン側ナレッジ」がクロスするポジションが鍵になると考えているからです。

信託銀行を希望退職してProgmatの代表になってわかったことの1つは、信託銀行の外からは「信託が専門的すぎて謎すぎる」という事実です。(信託銀行の中の人でさえ、「信託」を使って商品開発できるメンバーは限定的です)

ということで、「信託が鍵になる」という前提/背景思想を念頭に置きつつ、「Progmatの代表」かつ「三菱UFJ信託銀行の顧問」としての立場から見えている景色を共有します。

国産ステーブルコイン(SC)に係る規制緩和

結論として、

「ステーブルコイン/SC(電子決済手段)の類型のうち比較優位にある「信託型SC(特定信託受益権=3号電子決済手段)」について、裏付資産は銀行預金だけでなく一定割合で国債組み入れが望ましい」

(事業継続性だけでなく、利用者保護にも資するため)

という内容です。

更に詳しい情報の続きは、noteの公開記事をご覧ください(↓)