不動産デジタル証券(ST)って、なんで人気なの?(ポイントまとめ)

こんにちは、プログラマブルな信頼を共創したい、Progmat(プログマ)の齊藤です。

前回から、「セキュリティートークン(ST)/デジタル証券」編として解説しています。

「ST/デジタル証券」編の初回にあたる第7回記事では、実際どんな感じの市場になってきたか、マクロな概観をファクトデータベースで俯瞰しました。

https://note.com/embed/notes/nf01288632ed6

今回の第8回記事では、

ST/デジタル証券市場の牽引役である「不動産デジタル証券(不動産ST)」について、何がそこまで魅力的なのか?をひも解きます。

前提として、”不動産×トークン化”自体、実現方法は必ずしも一つではありませんので、定義を揃える必要があります。

ここでは、現在のST/デジタル証券市場で最も発行実績の多い、「受益証券発行信託(JS)」を用いた商品を「不動産ST」と呼ぶこととします。

ということで、「不動産ST」の生みの親の目線から、経緯を含めて一般論ベースでポイントを解説するものです。

※特定商品の投資勧誘を目的としたものではありませんので、あしからず。

目次

- 結論

- 前提となる「器の選択」(触りだけ…)

- 「不動産」×「非上場」×「受益証券発行信託」という発明

- 発行体/オリジネーター固有の目線

- 商品性を左右する「もう1つの要素」

- 「流動性」と「ボラティリティ」

- 「J-REIT」の流動性とボラティリティ

- 「不動産ST」の流動性とボラティリティ(これまで)

- 「不動産ST」の流動性とボラティリティ(これから)

- 最後に…

結論

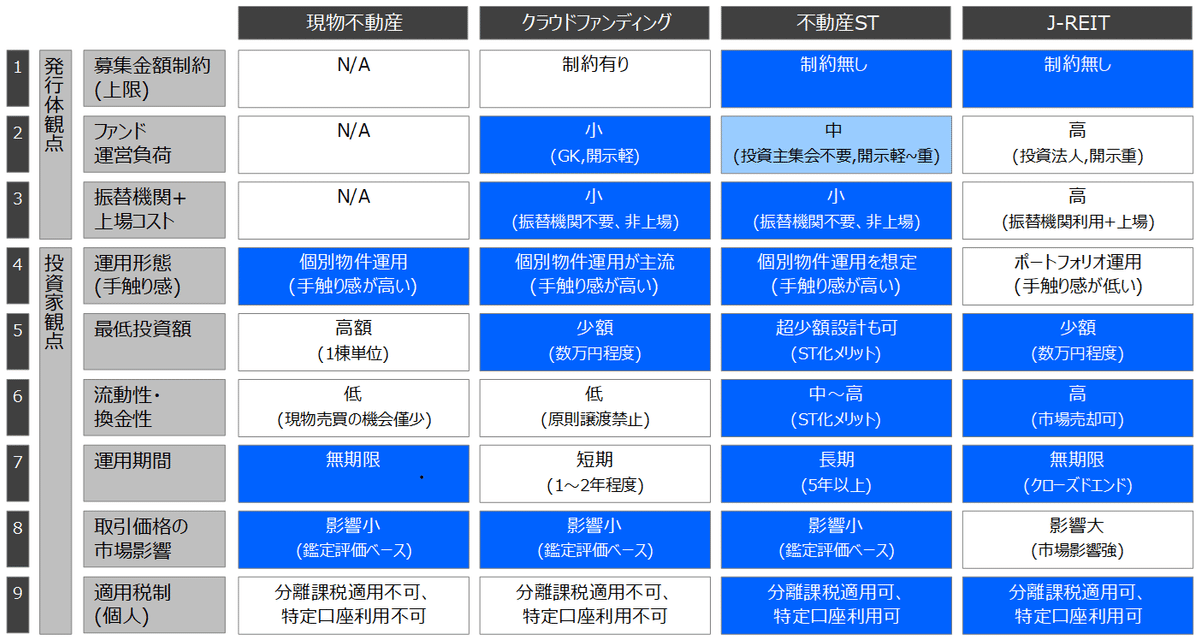

結論からいうと、人気の理由は「J-REITとクラファンの良い面を併せ持つハイブリットな商品」だからです。

まず「投資家目線」ではこんな感じです☟

- 【vs 現物不動産投資】不動産STの方が、少額投資が可能で、流動性/換金性が高く、個人投資家にとっての適用税制は有利になりえます。

- 【vs 不動産クラウドファンディング】不動産STの方が、流動性/換金性が高く、運用期間も長く、個人投資家にとっての適用税制は有利になりえます。

- 【vs J-REIT】不動産STの方が、投資対象不動産の”手触り感”が高く、取引価格は株式市場の影響を受けづらい(特定不動産のリスク/リターンプロファイルに依拠)です。

次に、「発行体/オリジネーター目線」ではこんな感じです☟

- 【vs 不動産クラウドファンディング】不動産STの方が、募集金額の制約(上限)がありません。

- 【vs J-REIT】不動産STの方が、ファンド運営負荷が比較的軽く、(非上場商品のため)上場関係コストが軽いです。

前提となる「器の選択」(触りだけ…)

更に詳しい情報の続きは、noteの公開記事をご覧ください(↓)